3年前の僕は、投資といえば個別株のデイトレードとFXのイメージ。

チャートに張り付いて、ギャンブルというイメージでした。

儲かる人もいるかも知れないけど、大損する人の方が多いと思ってました。

でも、株式投資を初めて1年半で全く、そのイメージが間違っていたということを知りました。

というわけで、今回はこれから投資を始めたい人に向けて、3年前の自分をイメージしながら、「株式投資を始める時に知っておきたい6つのこと。」を書きました!

おれの話を聞けぇ。

5分だけでもいいから。

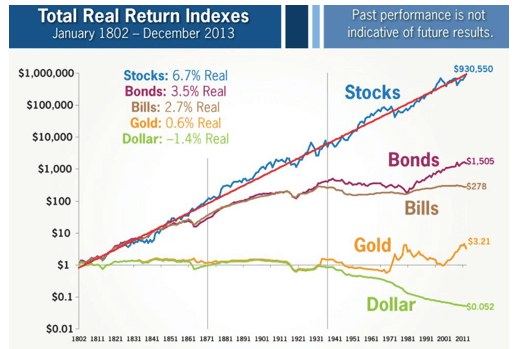

米国株の歴史を知れ。

まず最初に知って欲しいのはアメリカ株はずっと右肩上がりであったという事実です。

上のグラフは、200年前に$1分を株(stocks)、長期国債(bonds)、短期国債(bills)、金(gold)に投資した場合とドルのまま持っていた場合に、その後いくらになったか?というグラフです。

株に投資していれば930,550倍になってました。ずっと右肩上がりだったことがわかります。

もちろん、短期的に見れば上下はしていますが、長期で見ると圧倒的なリターンを得てきたことがわかります。

ちなみに、このように経済が拡大し続け、右肩上がりのグラフはアメリカだけです。

あらゆる種類の投資がありますが、株式投資が一番安定してリターンが見込めるということをまず知って欲しいです。

未来のことはわからんけどね・・

インデックス投資というものを知れ。

右肩上がりだと言っても全部の株が右肩上がりというわけではありませんでした。

リーマンブラザーズのように破綻してしまう会社も存在します。

銘柄を選んで買って儲けることは難しいです。

なので、全部買えばどれかが外れても全体としては儲かります。

経済が拡大しているのであれば理論上損することはないはずです。

でも、全部買うには何千万も何億も必要なのでは・・と思うかも知れません?

でも大丈夫。インデックス投資というものがあります。

インデックス投資とはある指数、例えばダウ平均のように30銘柄の抱き合わせでまとめて変えるセット銘柄みたいなものです。

他にもいろんなインデックスがあって、アメリカの企業のうち時価総額高い銘柄を500社集めたS&P500というインデックスや、アメリカ企業全社を集めたバンガードトータルストック(VTI)というものがあリます。

日本だとダウ平均が有名ですが、アメリカだとS&P500やVTIの方が人気です。

どの株を選んでいいかわからないうちはこのどちらかのインデックスを買っておけば良いと思います。

歴史的に見れば100%儲かる方法です。

全ての株をまとめて買ってくれる

なんて便利なんだろう。

配当を知れ。

株式投資で儲ける方法には2つあります。

一つ目は、株価が値上がりした時に売ってその差額から利益を得る方法。キャピタルゲインのこと。

2つ目は配当で儲ける方法。インカムゲインです。

配当は持ち株数に応じて得ることができ、銘柄によって得られる額が変わリます。

配当が多い会社もあれば、配当が少ないまたは配当のない会社もあります。

アメリカの企業の中には連続配当何十年も続け、配当額を増やし続ける会社があリます。

そのような企業の株を買っておけば、ずっと配当をもらい続けることができます。

もちろん業績によって配当自体がなくなったり、配当額が減ることがないとは言えませんが、アメリカでは配当をやめたり配当を減らすということは、経営者が責任を取らされるということに直接繋がります。

そのため経営者は必死に利益を上げ続け、配当を続け、増やし続けなければならないような状態になっています。

インカムゲインの高い企業は歴史のある成熟した企業が多いです。

そのためキャピタルゲインは見込めません。

逆にキャピタルゲインの多い企業は成長中のため、配当を出さないためインカムゲインが見込めません。

どちらに比重を置くかは個人の好み寄るところが大きいですが、キャピタルゲインに重きを置いた方がトータルリターン的に有利だそうです。

ただ、僕個人の方針としてはインカムゲインに重きをおいています。

理由は、いくらキャピタルゲインで額を増やしていったとしても、老後にいざ使う段階になった時に、株を売って数を減らしていくことになります。

この切り崩しが怖いです。

あと、何年生きるかわからない状況です。

いくらずつ使っていっていいのかわからないから怖いのです。

ところがインカムゲインをメインにしている場合、必要になった段階になったら、配当の再投資だけをやめれば株の数を減らさないまま配当を受け取り続けることができます。

つまり、高配当株は金のなる木なのです。

これがどれだけ安心感があるか。

これが、配当株のメリットだと思います。

高配当な銘柄がわからない?

大丈夫。それにさえインデックスが存在します。

バンガード高配当米国ETF(VYM)やiシェアーズ・コア 米国高配当株 ETF(HDV)やSPDR ポートフォリオS&P 500 高配当株式(SPYD)です。

金のなる木をなるべく早く育てるのだ!

複利効果を知れ。

最初に100株を持っていると100株分の配当が出ます。

その配当金で1株を買い増しします。

すると次回は101株の配当が出ることになります。

これを繰り返し行うことで雪だるま式に利益が増えていくことを複利効果といいます。

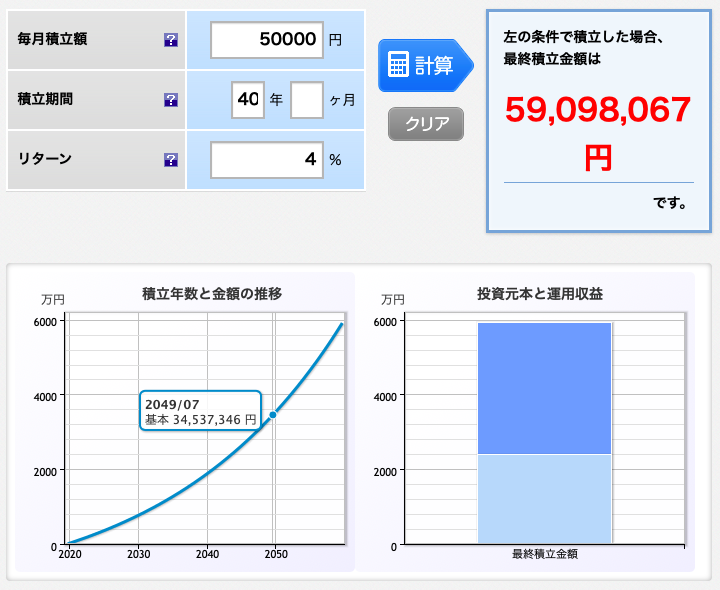

上のグラフは、毎月5万円ずつ投資し、4%の配当を再投資し続けた場合のグラフです。

5万円を毎月40万円ただ貯金していくと2500万にしかなりませんが、配当分を再投資し続けることで複利効果が生まれ、およそ5900万円になることがわかります。

これだけ複利の力の大きいということがわかります。

時間が長ければ長いほど効果がでかいぞ。

デイトレだけが株式投資ではないことを知れ。

株式投資というと、一日中チャートに張り付いていないといけないというイメージがある人もいると思いますが、

前記にもある通り、

- 長期では右肩上がり

- 配当

- 複利効果

を、考えると優良な銘柄を長期保有しておくだけで十分な利益を得られることがわかります。

もちろん、短期で莫大な利益を得ようと思ったらデイトレードなど短期の取引になってしまいますが、それはそれだけリスクを背負っているということです。

世界で一番の投資家ウォーレン・バフェットもバイ・アンド・ホールド、つまり一度買ったらずっと保有する投資手法を取っています。

そして、こう言っています。

ゆっくりとお金持ちになるのはとても簡単です。でも一気にお金持ちになるのは簡単ではありません

株といえばデイトレっていうイメージを持ってる人多いよね

iDeCoを知れ。

色々説明しましたが、まずはiDeCoから始めるのが良いです。

iDeCoとは個人型確定拠出年金というもので、自分で作る年金みたいなものです。

自分でお金を積み立てて、決まった銘柄(投資信託)を買い付けていきます。

月々の積立額は職業などによって異なります(1万2000円〜6万8000円)

銘柄も証券会社によって異なります。SBI、楽天のどちらかがお勧めです。

以下はiDeCoの良い点です。

- 銘柄も絞られていて悩む必要がない。(eMAXIS Slim 米国株式 S$P500がお勧めです。)

- 毎月一回しか買い付けが行われないので、焦って買うことがない。

- 利用できる額が最初から決まっているので、いきなり大金を突っ込んで損する可能性がない。

- 節税対策になる。

- 60歳まで解約できないので自動的に長期運用になる。

天引きだから放置でok

まとめ

- アメリカ株は右肩上がり

- インデックスなら個別に銘柄は選ばなくてok

- 配当は金のなる木の実。

- デイトレードよりバイアンドホールド

- iDeCoから少しずつ始めよう。

とりあえず、投資ははじめてみて実際にお金をかけることで適度な緊張感を持ちつつ勉強していくのが良いと思います。

iDeCoに慣れてきたら積立Nisa、それも慣れてきたら投資信託、それも慣れてきたらETF、それも慣れたら個別株。

いずれも生活に困らない範囲で始めることをお勧めします。

それではまた

ぼくは1年半で個別株に手を出し始めたぞ。

本当少額で。趣味程度に。